最近、ニュースで住宅ローン金利引き上げというニュースが流れました。金利上昇に伴って焦って繰上げ返済!とならぬよう、繰り上げ返済のポイントを書きたいと思います。 8/31ニュースで、大手銀行が住宅ローン金利を引き上げたことが報じられました。

メガバンクを含む国内大手4行が1日、相次いで住宅ローン金利を一部引き上げた。日本銀行が7月末に金融緩和策を修正し、ある程度の金利上昇を容認したことが影響したとの見方がある。 三菱UFJ銀行、三井住友銀行、みずほ銀行、三井住友信託銀行の大手4行が、10年固定型で最も信用度が高い人に適用される金利(最優遇金利)を0.05%引き上げた。 適用される金利は、三菱UFJ銀が0.90%、三井住友銀が1.20%、みずほ銀が0.90%、三井住友信託銀が0.85%となる。8月に引き上げたりそな銀行は0.75%で据え置いた。 2016年2月に日銀がマイナス金利政策を導入したことを受けて、大手各行は金利を引き下げたが、最近は少しずつ上昇傾向にある。

住宅ローンを変動金利で借りられている方は、このまま上昇続けたらどうしよう!?繰り上げ返済をした方がいいの?と心配になる方もいるかもしれません。

そこで今回は、繰上げ返済のメリット・デメリットを見ていきたいと思います。 そして、僕の見解としては「繰上げ返済をおすすめしない」という立場なのですが、その理由も述べたいと思います。

繰上げ返済とは?

住宅ローン金利は、市場や政府の政策など様々要因で動きます。住宅ローンの金利だけ急に上昇したりすることは考えにくいので、ニュースに一喜一憂しないで、冷静に考えましょう。 繰上げ返済とは、その名の通り「借りているローンを繰上げて、一部(または全額)を早めに返済すること」です。繰上げ返済には、2つの繰上げの方法があります。まずは、返済方法を確認しておきましょう。

繰上返済の種類

繰上げ返済には「期間短縮型」と「返済軽減型」の2種類の返済方法があります。 期間短縮は、月々の返済額は変えずに、返済期間を短くする(返済終わりを早める)やり方。 返済軽減は、ローンの返済期間を変えずに、月々の返済額を下げるやり方です。 それぞれの方法と効果・注意点をまとめました。

| 種類 | どんな方法 | 効果 | 注意点 |

| 期間短縮型 | ローンの返済期間を短くする | 返済利息を大幅に少なくできる | 月々の返済額を見直したい人には合わない方法 |

| 返済額軽減型 | 月々の返済額を下げる | 利息軽減効果は小さい | 期間短縮ほどの利息メリットはない |

なぜ、繰上げ返済をする必要があるのか?

繰上げ返済の唯一にして最大のメリットは「利息を減らすことができる」ということです。

住宅ローンは「借りたお金=元本+利息(借りたお金×金利)」が返済する総額となります。繰上げをすることで、この利息を減らすことができるのです。

そして最も重要なのは、「なぜ繰上げ返済をしたいのか?」という目的です。

この目的によって、2種類の繰上げ返済方法のどちらを選ぶかが異なってくるのです。

返済総額を減らしたいという目的であれば、期間短縮型の一択です。

月々の返済額を減らしたいのであれば、返済額軽減型(利息を減らすという効果は、期間短縮よりも薄くなってしまいますが)。

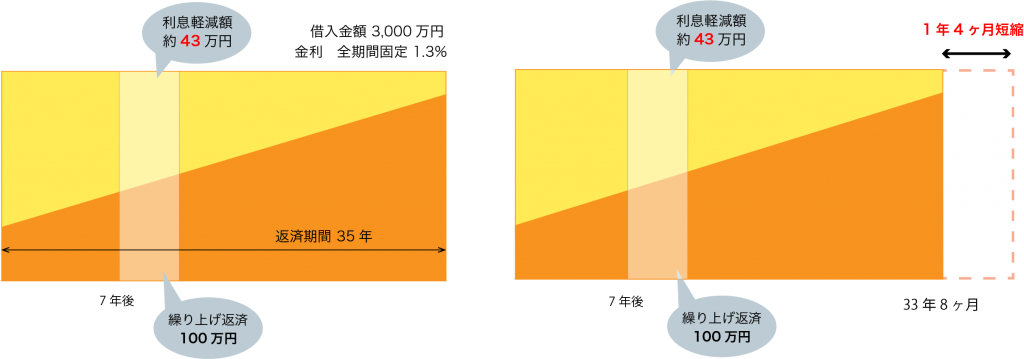

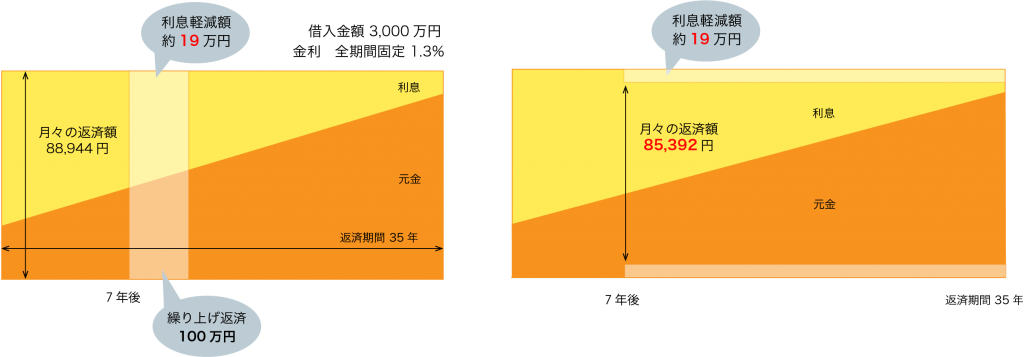

繰上げ返済の効果を図にしてみました。

繰り上げ返済額が「100万円」の例です。

例)借入金額 3,000万円 / 金利1.3%(全期間固定) / 返済期間 35年 / 元利均等返済

期間短縮型の効果  返済額軽減型の効果

返済額軽減型の効果

繰上げ返済をオススメしない理由

僕は、個人的にはあまり繰上げ返済をオススメしていません。もちろん環境や状況によるのですが、なぜ繰上げ返済をオススメしないのか?…理由は下記の通りです。

理由①期間短縮型はメリットを得るまでが長すぎる

期間短縮型は確かに利息軽減効果は大きいのですが、そのメリットを享受できるのが数十年先になってしまう、というのが一つ目の理由です。 例えば、上図例ですと、100万円を投下して効果が得られるのは、33年後です。100万を手元から失って33年後になって初めて見返りがあるということです。ちょっとメリットを得られる時期が先々過ぎるのではないかと思うんです。

理由②返済軽減型はメリットが薄すぎる

返済軽減型は、上図例で軽減利息が合計約19万円、月々の返済軽減額が約3,600円と、100万円も使っている割にはあまりにも効果が薄すぎます。これでしたら、保険を見直したり、家計を見直すだけでも十分コントロール可能な金額です。

理由③投資効果も低金利

繰上げ返済の利息は、借りているローン金利に基づきます。ですから、ローン金利以上の金利効果を得られることはありません。

上記の例のように、1.3%のローン金利で繰り上げ返済をした場合、得られる金利も1.3%以上にはならないんです。

つまり、現状のような低金利の場合は、繰上げ返済をしても低い金利の効果しか得られないということです。 「33年間1.3%固定金利の金融商品」を買うのと変わらないわけです。

これはどう考えても投資効果としては弱すぎると思います。 今100万円を投資して、33年後に利息43万を手にしようとすると、複利計算で1.2%の運用益で良いわけですから、そうなると選べる商品はごまんとあるので、わざわざ繰上げ返済をしなくても良いのではないでしょうか。

理由④現金を失うデメリットは大きい

繰上げ返済の最大のデメリットは「現金を失う」ことです。ライフプラン上、支出の流れが一定、ということはありえません。たくさんお金を使わなくてはいけない時期もあれば、支出をせずに積極的に貯める時期もあります。つまり支出には必ず波があるということです。 繰上げ返済は、計算上は利息軽減メリットはありますが、現金を失うことによるデメリットもあるため、結果的に効果を得られるとは限らないのです。

私の相談例にて、実例を挙げると、

- 繰上げ返済をした直後に子供が私立に入学することになって、住宅ローンよりも金利の高い教育ローンを借りることになった

- 繰上げ返済をした後で、勤めている会社が他社と合併し、給料が下がってしまい、他の出費にキャッシングを利用した

といったことがありました。 せっかく手元の現金を減らしてまで繰り上げをしても、結果的にはトクをしないケースもあるということです。

繰上げ返済をしても良い人・しないほうがいい人

繰上げ返済を散々否定してきましたが、もちろん繰上げ返済をして良い人もいます。効果は必ずあるわけですから、できるのでしたらやった方が良いわけです。

| 繰上げしても良い人 | ・キャッシュフローが潤沢な方 ・ストック=預貯金が潤沢な方 |

| 繰上げ返済をしない方が良い人 | ・自身のご家庭のお金の流れをつかんでない人 ・現金に余裕がない人 |

繰上げ返済を考える前に、他の金融資産の状況や家計収支、キャッシュフローなどを必ず確認しましょう。ローンも家計の中の一つの出費なわけですから、単体で考えてしまうと誤った判断をしてしまうケースもあります。

まとめ

- 金利上昇のニュースに一喜一憂しない

- 繰上げ返済には2つの方法がある

- 繰上げ返済の目的を明確にしよう

- 僕が繰上げ返済をオススメしない理由は大きく4つ

- 繰上げ返済をしても良い人は、キャッシュが潤沢であること

- 住宅ローン単体ではなく家計全般をチェックしよう